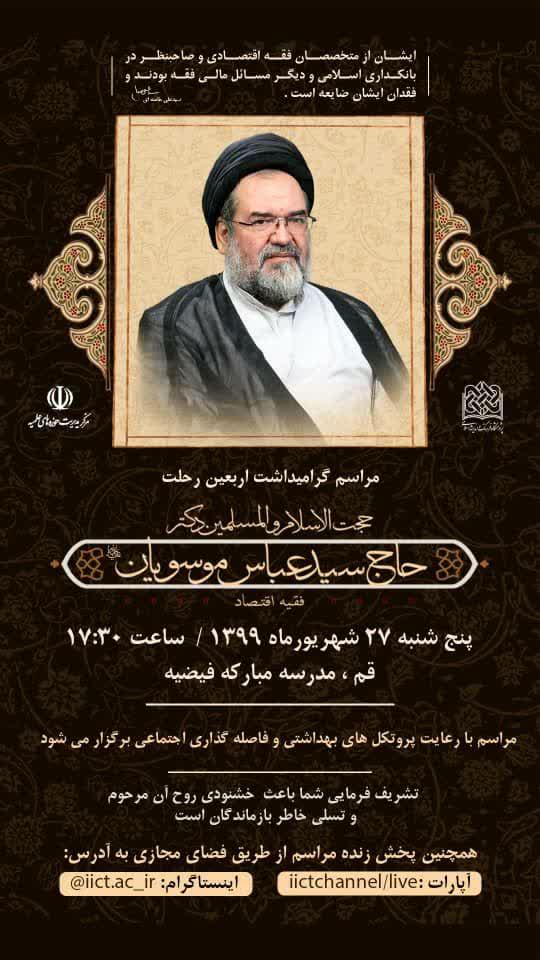

به گزارش خبرگزاری حوزه، مرحوم حجتالاسلاموالمسلمین سید عباس موسویان یکی از کسانی است که قضای الهی به واسطه ویروس منحوس کرونا از جامعه علمی کشور گرفت اما همچنان مجال استفاده از دیدگاهها و اثرات علمی آن مرحوم وجود دارد. گفتوگویی که در ادامه میخوانید در روزهای ابتدایی سال ۱۳۹۷ با آن مرحوم انجام شد اما تا کنون فرصت پیادهسازی و تنظیم آن فراهم نشده بود. موضوع این گفتوگو نیز مسئله ربا و نظام بانکداری کشور است و با وجود تغییر در اعداد و ارقام، همچنان ارزش علمی آن محفوظ است. ضمن طلب رحمت و غفران الهی برای مرحوم موسویان، این گفتوگوی قدیمی را تقدیم مخاطبان میکنیم:

یک تلقی این است که بانک و ربا همزاد هستند. آیا شما با این تلقی موافق هستید یا خیر؟

بسم الله الرحمن الرحیم. بحث این که صنعت بانکداری خیلی نزدیک به معاملات ربوی هست و معاملات پولی اصولا محل لغزش عاملات ربوی هست، کاملا طبیعی است. در تاریخ میخواندم زمانی حضرت امیر علیهالسلام یهودیها را خواستند و فرمودند: شما هرکاری خواستید میتوانید انجام بدهید، از نظر شغل آزاد هستید در کشور اسلامی. از جهت مکان هرجا که خواستید اقامت داشته باشید، اما شغل صرافی نداشته باشید، چون صرافی شغل حساسی است و شما نسبت به ربا لاابالی هستید و مردم و جامعه را به سمت ربا میکشانید.

صنعت بانکداری هم در یک معنا تکامل یافته همان صرافیهای قدیم است. همه سر و کارش با پول و معاملات و دادو ستدهای پولی است و از این جهت به طور طبیعی، هر گاه بحث بانک مطرح میشود بحث ربا هم به فکر انسان خطور میکند. اما اینکه بگوییم واقعا صنعت بانکداری ما به صورت کلی ربوی هست، انصافا این قضاوت منصفانهای نیست.

معمولاً سعی میکنند بانکهای خودمان را به سه گروه تقسیم کنند. گروه اول بانکهایی هستند که واقعا منضبط کار میکنند و قانونمند هستند. سعی میکنند مسائل شرعی را با دقت هم، به کارکنان آموزش بدهند و هم، رعایت کنند. انصافا این بانکها را نمیشود متهم به ربوی بودن و امثالهم کرد. گروه دوم بانکهایی هستند که آموزش میدهند، اهتمام دارند، نظارت میکنند، ولی به اندازه کافی نیست. اینها هم معاملات صحیح دارند و هم معاملات احیاناً شبههناک. و متاسفانه گروه سوم بانکهایی هستند که نه آموزش کافی به کارکنان میدهند و نه آن نظارت کافی و کامل کنترل را بر عملکرد کارکنان دارند. آنها معاملاتشان مشکوک هست و محل اتهام.

مطابق فرمایش شما بانکهایی داریم که ربوی نیستند

بله؛ در یکی از سخنرانیهایی که در فیضه داشتم عرض کردم ما در جمهوری اسلامی ایران واقعا بانکهایی داریم که میزان صحت معاملات آنها از مثل بازار قم بالاتر است. یعنی بانکهایی وجود دارد که واقعا زحمت میکشند، منابع بانک واقعا در خدمت اقتصاد هست و طبق قوانین و مقررات و موازین شرعی رفتار میشود. منتهی همه بانکها اینطور نیستند.

آیا قوانین بانکداری بدون ربایی که مصوب است، اجرا میشود؟ چون این تلقی وجود دارد که این قوانین اصلا قابل اجرا نیست.

خیر. این قوانین قابل اجراست منتهی یکسری لوازمی دارد. بعضی بانکها به آن لوازم تن دادهاند. آموزش مناسب. قطعاً قراردادهای اسلامی احتیاج به آموزش دارد. معاملات اسلامی اگر بخواهد صحیح انجام شود، احتیاج به آموزش دارد. هم، آموزش کارکنان بانکها که میخواهند آن قراردادها را اجرا کنند و هم، حتی آموزش مشتریان. البته آموزش مشتری در حد دو دقیقه هم کفایت کند، اما آموزش کارکنان نیاز به زمان دارد. ما الآن بانکهایی داریم که کارکنان خودشان را به قم میفرستند. ۴۰ ساعت برایشان دوره میگذارند. تک تک قراردادها را برایشان آموزش میدهند، کارگاه میگذارند، شکل عملیاتی آن آموزش میدهند. علاوه بر آن حتی در بخشنامه شعبشان هست که کارگزار موظف است خلاصه قرارداد را برای مشتری بخواند و از او اقرار بگیرد که قرارداد را فهمیده یا نه.

بین این بانک و بانکی که هیچ اهمیت نمیدهد، نمیشود یکسان قضاوت کرد. الآن بانکهایی داریم که همین قوانین بانکداری بدون ربا را به زیبایی اجرا میکنند و مشکلی هم وجود ندارد. البته نمیخواهم بگویم در چنین بانکی با هزار شعبه هیچ تخلفی صورت نمیگیرد، قطعاً وقتی با انسان سر و کار داریم زمینه تخلف هم وجود دارد. اما به عنوان تخلفات موردی ممکن است رخ بدهد. ممکن است در قصابی هم پیش بیاید، در پارچهفروشی هم این نوع تخلف پیش بیاید. ولی آنقدر کم هست که میشود اصطلاحاً حمل بر صحت کرد.

بانکهایی هم هستند که متأسفانه آموزشهای لازم را نمیدهند. در نتیجه میبینیم که اصلا خود کارگزار بانک با معامله آشنا نیست. وقتی هم میخواهد به مشتری تلقین کند، آشنا نیست. بعضی از بانکها هم بینابین هستند. آموزش میدهند، نظارت میکنند، ولی کافی نیست. خود هیئت مدیره و مدیر عامل اهتمام لازم را ندارد. برایش مهم سودآوری بانک است تا مشروعیت معامله. به همین جهت در خود بانک مرکزی هم اخیراً مطالعهای صورت گرفته برای رتبهبندی بانکها از منظر شریعت. اینکه کدام بانکها پایبندیشان نسبت به مسائل شرعی، در چه سطحی است. بانک مرکزی شاخصهایی را مطالعه میکند و براساس آن شاخصها بانکها را از جهت اهتمام به مباحث شرعی و قانونی، رعایت قوانین معاملات و رعایت ضوابط قانونی رتبهبندی و به صورت صریح هم به جامعه اعلام کند.

آموزش به کارکنان و مشتریان، مشکل صوری ربا را حل میکند اما اینکه بانکها ذاتا ربوی هستند و ربا تولید میکنند، این مشکل با آموزش حل میشود؟

فرمایش شما کاملا درست است. بحث آموزش شرط لازم است ولی شرط کافی نیست. بخشی از مباحث را همانطور که فرمودید مثل صوری شدن معاملات و باطل شدن معامله به خاطر عدم قصد جدی معامله، آنها را حل میکند اما همه مسائل را نه. منتهی اگر یک مقدار ریشهایتر بررسی کنیم، بانک ذاتاً ربوی نیست، بانک یک ابزار و وسیله است. بستگی دارد که شما آن وسیله را برای چه هدفی و برای چه معاملاتی استفاده کنی.

بانک یک واسطه گردش سرمایه است. گروهی از افراد جامعه هستند که سرمایههای نقدی مازادی دارند، خودشان نمیتوانند استفاده کنند. دلایلشان هم متعدد است. یکوقت حجم سرمایه کم است، با این مقدار نمیتواند فعالیت اقتصادی کند. گاهی مبلغ خوب است، مدت کم است. مثلا خانه یا ماشینش را فروخته، پول خوبی هم در دست دارد ولی تا یک ماه یا دو ماه نمیتواند با این پول فعالیت اقتصادی کند. گاهی سنش سن کار نیست. مثلا فرد بازنشستهای است. یا تجربه ندارد. یا شغل دیگری دارد و وقت برای کار دیگری را ندارد. گروهی از افراد جامعه در همه کشورها و در طول تاریخ، سرمایههایی دارند که خودشان نمیتوانند اینها را به فعالیت اقتصادی برسانند. نقطه مقابل، فعالان اقتصادی و کارآفرینان را داریم که هم کار بلد هستند، حوصله و تجربه و دانش کار را دارند ولی سرمایه به اندازه کافی ندارند.

نقش کلیدی بانک این است که آن سرمایه مازاد را آن گروه میگیرد و به این گروه که کسری سرمایه دارند میرساند. و آن سرمایههای راکد اجتماعی را به حرکت در میآورد. ربا از رابطه حقوقی تولید میشود. اگر آن سرمایههایی را که بانک میخواهد جذب کند، در قالب قرض با بهره باشد و سپردهگذار هیچ مسئولیتی در قبال فعالیتهای اقتصادی نداشته باشد، ربا میشود.

اما اگر در قالب وکالت باشد، سپردهگذار پولش را در اختیار بانک میگذارد و بانک را در انجام فعالیت اقتصادی وکیل خود قرار میدهد. یعنی سپردهگذار مسئولیت کار را به عهده میگیرد. اینجا این قرارداد، شرعی و پذیرفته شده قانونی است. این میشود بانک بدون ربا. همینطور وقتی که بانک منابعی را که جمع کرد، یک وقت قرض با بهره میدهد به فعال اقتصادی، که بانک ربوی میشود. اما یکوقت با فعال اقتصادی مشارکت میکند، یا برای او مواد اولیه تولید میکند. خدمات مورد نیاز او را فراهم میکند. این بانکی است که در حوزه اسلامی کار میکند و بانک بدون رباست.

بنابراین بانک یک ابزار و وسیله است. تعبیری حضرت امام درباره رادیو و تلویزیون داشت و میفرمود: رادیو و تلویزیون میتواند بهترین برنامهها را داشته باشد و میتواند مضرّترین برنامه را داشته باشد. یک وسیله است. بانک هم وسیله انتقال وجوه است. میتواند این انتقال وجوه را در چهارچوب ربوی انجام بدهد، میتواند در قالب قراردادهای شرعی قرار بدهد. پس بنابراین ذات بانک نه بدون ربا است و نه ربوی. یک ابزار است. شما اگر در معاملات ربوی آن را به کار گرفتید، بانکداری ربوی میشود و اگر در معاملات غیرربوی آن را به کار بگیرید، بانکداری بدون ربا میشود.

این قسمت را از حرف شما قبول دارم، از بس بانکداری تا حدود ۵۰ سال پیش در قالب معاملات ربوی شکل گرفته، در سراسر دنیا، در کشورهای مختلف از جمله کشورهای اسلامی، این صنعت با آن قالب انس گرفته. لذا اگر نظارت کافی، آموزش کافی انجام نگیرد، به سمت لغزش سر میخورد. اما ذات بانک نه ربا در آن هست و نه عدم ربا. یک ابزار است، هم میتواند در خدمت اقتصاد ربوی باشد، و هم در خدمت اقتصاد بدون ربا باشد.

اما بحث خلق پول، بانک میتواند بحث خلق پول داشته باشد. البته ذاتاً اینطور نیست. بستگی دارد به نحوه مدیریت بانک مرکزی نسبت به نظام بانکی. بانکهای مرکزی میتوانند هم از نظر کمیت و هم از نظر کیفیت، نحوه خلق پول بانکها را هدایت کنند. هر کشوری متناسب با رشد اقتصادی احتیاج به پول جدید دارد. فرض کنید اگر در سال گذشته کشوری صد واحد کالا تولید کرده باشد و صد واحد هم پول داشت، اگر میزان کالای سال بعد هم صد واحد باشد، نیازی به رشد حجم پول نیست، اما اگر فعالیت اقتصادی رشد داشتند، مثلا سه یا چهار درصد، حجم کالا و خدمات جامعه افزایش پیدا کند، اگر اینجا ما همان صد واحد پول را داشته باشیم، اصطلاحا اقتصاد با رکود مواجه میشود. برای اینکه به رکود نرود، حتما باید یک رشد سه یا چهار درصدی در حجم پول داشته باشد و اگر این چهار درصد را داشته باشیم، هیچ مشکلی پیش نمیآید بلکه کمک به اقتصاد است.

مشکل زمانی به وجود میآید که حجم پول تولید شده بیش از کالا و خدمات باشد. مثلا در این شرایط چند ساله ایران را در نظر بگیریم، رشد اقتصادی ما معمولا دو سه درصد است، خیلی که بالا رفته باشد شش درصد بوده، اما رشد حجم نقدینگی ما گاهی تا ۲۵-۳۵ بوده . قطعاً مابه التفاوت رشد نقدینگی با رشد واقعی اقتصاد خودش را به شکل تورم در جامعه نشان میدهد. اینجا خطری میشود. این که بگوییم در ذات بانک، خلق پول خوابیده، بله، درست است. اما آیا از نظر کمّی و کیفی قابل کنترل است؟ بله. لذا خیلی از کشورهایی که سیستم بانکی دارند و حتی بانکداری ربوی هم دارند اما از جهت خلق پول، بانک مرکزی کاملا بر آن مسلط است.

بانکداری آلمان را که مطالعه میکردم، حدود ۵۰ سال گذشته، بانک مرکزی چنان بانکهای آلمان را کنترل کرده که حجم پول تقریبا مساوی با رشد اقتصادی شد. لذا تورم در طی ۵۰ سال گذشته همیشه بین صفر تا یک درصد در نوسان بوده. ۲۵ درصد، نیم درصد، حداکثر یک درصد، خیلی وقتها هم تمایل به صفر داشته. پس بنابراین خلق پول در حد رشد اقتصادی کشور ضروری است و باید هم باشد، و بانکها باید تحت اشراف بانک مرکزی بتوانند این مقدار از خلق پول را داشته باشند. اما مازاد بر آن را بانک مرکزی میتواند با سیاستهای انقباضی پولی و سیاستهای مدیریت منابع و مصارف پولی، کنترل کند.

البته گاهی بحثی مطرح میشود که آیا خلق پول لزوماً ربا میشود؟ خیر. خلق پول ممکن است در اقتصاد رخ بدهد ، هیچ ربایی هم نباشد. مرحوم شهید صدر در کتاب البنک الاربوی این را توضیح داده. ممکن است خلق پول در چارچوب قراردادهای شرعی هم صورت بگیرد و هیچ مشکل ربا هم پیش نیاید. اما مشکل آثار تخریبی اقتصادی را همراه داشته باشد. اگر خلق پول بیش از کشش اقتصاد بود، چه ربوی باشد و چه غیر ربوی، آثار تخریبی تورم را خواهد داشت. اما اگر خلق پول در حد رشد اقتصادی باشد، چه ربوی باشد و چه غیر ربا، آثار تخریبی را نخواهد داشت. مهم کنترل و مدیریت خلق پول است.

نکته دیگری که در بحث خلق پول مطرح میشود منافع حاصل از این خلق پول است. مطرح میکنند که بانکها منافع حاصل از خلق پول را خودشان بر میدارند و این به تدریج باعث فاصله طبقاتی در جامعه میشود. این هم حرف درستی است منتهی ضروری نیست. باز بر میگردد به سیاستهای کلان بانک مرکزی و سیاستهای کلان نظام مالیاتی کشور. خیلی از کشورهای دنیا هستند که هم، خلق پول دارند به اندازه رشد اقتصادی، و هم طوری سازماندهی کردهاند که منافع حاصل از خلق پول از طریق سیستم مالیاتی به خود جامعه میرسد. یعنی در قالب مالیات بانک را مطالعه میکنند، مثلا این بانک این مقدار درآمد از محل فعالیتهای اقتصادی داشته، این مقدار از محل خلق پول کسب درآمد کردهاند.

این خلق پول اصطلاحاً از شئونات حاکمیتی است. منابعش هم باید به ملت برسد. الآن در عین حال که از طریق بانک این خلق پول را ایجاد میکنند ولی منافعش را در قالب مالیاتهایی که بر آنها میبندند، به دولت میرسد. بعضی از کشورها هم طوری سازماندهی میکنند که اصلا خلق پول فقط به وسیله بانک مرکزی رخ میدهد نه بانکهای تجاری. منافعش به خود بانک مرکزی میرسد که بانک مرکزی در همه کشورها یک نهاد حاکمیتی است و به این معناست که بگوییم ثروت بانک مرکزی بالا رفته، یعنی ثروت مردم بالا رفته. بنابراین، خلق پول همراه با ایجاد یک درآمد مازاد هست، این کاملا قابل قبول است. اما اینکه آیا میشود این را هدایت کرد؟ بله، از طریق گذاشتن مالیات و نظام مالیاتی بر ارزش افزوده ناشی از خلق پول و هدایت آن به سمت خزانه دولت و حاکمیت، و یا اینکه خلق پول را منحصراً در اختیار بانک مرکزی گذاشت که منافعش هم در اختیار حاکمیت باشد، نه بانک های تجاری.

مطابق فرمایش شما بانکها واسطه بین فعالان اقتصادی و سرمایهدارانی هستند که نمیتوانند سرمایه خود را به کار بگیرند. از طرفی بانکها موظفند که حدود ۱۷۰ هزار میلیارد سود سپرده پرداخت کنند. آیا اینطور نیست که بانکها درصد کمتری از سودی را که از تسهیلاتگیرندگان میگیرند به سپردهگذاران داده و بیش از این نقشی ندارند؟ آیا بانک مرکزی بر این مسئله هم نظارت دارد یا نه؟

اینجا دو بحث مطرح است. یکی اینکه آیا اصولا بانک پول را که از مردم به عنوان سپرده میگیرد، چه میکند؟ آیا به نفع بانک است که در صندوق خودش نگهداری کند؟ یا به نفع است که به فعالان اقتصادی تسهیلات بدهد؟ اصلا در منطق بانکداری عاقلانه نیست که بانکی با این همه تبلیغات پول از مردم جذب کند، کلی سود سپرده به آنها بپردازد، بعد پولها را بلوکه کند. اصلا عاقلانه نیست. کاملا مردود است. اما این سؤال مطرح میشود که آیا بانکها به فعالان واقعی اقتصاد میدهند یا به افراد مسئلهدار که کارشان گیر کرده و حاضرند سودهای بالاتری بدهند؟

اینجا به طور طبیعی اینجا بحث نظارت بانک مرکزی خودش را نشان میدهد و الاّ یک بانک قطعا پولی را که میگیرد اصطلاحاً میگویند مثل پول داغ میماند. چون لحظه بابت آن پول سود میدهد. حتما باید این را به بنگاه اقتصادی و یک فعال اقتصادی بدهد و از او سود بگیرد. تا بتواند به سپردهگذار سود بدهد. مثل این است که تاجری از تهران جنس بخرد ولی نفروشد و در قفسههای مغازهاش بچیند. کرایه مغازه، کرایه حمل و نقل.

پول اگر در بانک بماند، بانک مجبور است سود بدهد و از ارزشش کاسته میشود، کلی هزینه کرده که این پول را جمع کرده. بنابراین قطعاً این را میدهد. البته در شرایط بحث سود بانکی یک بحث جدی و پیچیدهای وجود دارد که با چه نرخها و به چه کسانی میدهد. در اقتصاد یک فرمولی هست که تقریبی بازده هر اقتصاد مساوی است با تورم به علاوه حدود ۶ درصد. یعنی حداکثر در یک اقتصاد سالم و پویا میزان پول آفرینی و سوددهی، در بخش واقعی اقتصاد عبارت است از تورم به علاوه شش درصد. بله، یکسری تک بنگاههایی ممکن است در اقتصاد پیدا شود که دو برابر تورم، ۳۰-۴۰ درصد هم سوددهی داشته باشد. اما تک بنگاه هست، اصطلاحاً موردی.

در چنین شرایطی وقتی که نرخهای سود در یک اقتصادی نرخهای طبیعی باشد، بانکها سپرده جذب میکنند با تورم به علاوه ۱-۲ درصد و تسهیلاتی با تورم به علاوه ۵-۶ درصد میدهند به فعالان اقتصادی. فعالان اقتصادی هم کار میکنند، ارزش افزوده ایجاد میکنند و سود را به بانک بر میگردانند. بانک مقداری را به عنوان هزینهها بر میدارد و مابقی را به سپردهها سود میدهد.

اماوقتی که فعالیتهای اقتصادی آن مقدار سوددهی را ندارد، مثلا در شرایط کنونی ایران میبینیم که بانکها با نرخ ۱۸-۲۰ سپرده جذب میکنند. اگر بخواهند به فعال اقتصادی واقعی بدهند که تولید کند، حداکثر با نرخهای تورم امروز مثلا ۱۰ درصد، حداکثر میتواند ۱۵تا ۱۶ درصد سودآفرینی داشته باشد. در نتیجه بانک به دنبال بنگاههایی که در آستانه ورشکستگی هستند، میگردد که اگر به این بنگاهها آن تسهیلات ندهد، فرو میپاشند. او حاضر میشود با ۲۵ درصد هم بگیرد. یا مثلا میبینید یک بنگاه اقتصادی است، نمیتواند بدهیهایش را برگرداند. بانک برای او تمدید میکند با ۲۲-۲۰ درصد. اینجا هست که می بینیم بین بازدهی واقعی اقتصاد با سودی که بانکها به سپرده گذاران تعهد کردهاند، فاصله دارد. چیزی که بانکها از بخش واقعی اقتصاد بگیرند، در شرایط کنونی حداکثر ۱۵ تا ۱۶ درصد است، در حالی که به سپرده گذار تعهد ۲۰-۲۲ درصد داده. اینجا یک شکاف تعهدی برای بانکها پیش میآید.

این مشکلاتی که در سال ۹۶ داشتیم، چقدر بانکها در این مشکلات اقتصادی نقش داشتند؟

بانکها را به سه گروه تقسیم کردیم. هیچ وقت در موردشان یکسان قضاوت نمی کنم. بعضی از بانکها واقعا در خدمت اقتصاد بودند. از جمله بانکهای تخصصی مثل کشاورزی، صنعت و معدن، مسکن. اینها واقعا در خدمت اقتصاد بودند. منابعی را که جمع کردند در فعالیتهای اقتصادی سرمایه گذاری کردند. نرخهایشان هم کاملا نرخ های معقولی بوده. گروه دوم بینابین هستند، بخشی از منابع را در فعالیتهای اقتصادی به کار گرفته اند که کمک به اقتصاد کنند، بخشی را هم در فعالیتهای کاذب، بورس بازانه و احیاناً بنگاه های درحال فروپاشی را پیدا کرده اند و به آنها به نرخهای بسیار بالا که بعدا وثیقه شان را مصادره کنند. بانکهایی هم هستند که متاسفانه بخاطر ضعف نظارت بانک مرکزی اصلا کارشان غیربانکی شده. اصولا از جریان واسطه گری کنار رفته اند. منابع را جذب کرده اند، خودشان نگاه کردند که کجا بیشترین سود دهی را دارد. مثلا بازار ارز، بازار طلا، ساختمان، زمین. به این سمت رفته اند. یعنی از صنعت بانکداری فاصله گرفته اند. بر این حساب منصفانه نیست که ما همه بانکها را یکسان بدانیم و بگوییم در راستای اقتصاد ملی بودند یا مشکلات آفرین بودند. به اعتقاد من باید طبقه بندی کرد. بعضی از بانکها واقعا فعالیتهای صد هزار میلیاردی اش را در طول سال ببینید، شاید نیم یا یک درصد انحراف پیدا نکنید. ممکن است یک بانک هم ۲۰-۳۰ درصد انحراف داشته باشد، یک بانک هم متاسفانه به خاطر سوء مدیریت و سوء نظارت ۷۰ تا۸۰ درصد انحراف داشته باشند. مثلا برخی از این موسسات غیر مجاز در سال ۹۵-۹۶ به بعد بالای ۸۰ درصد انحراف داشتند. منابع جمع کرده، بجای اینکه اعطای تسهیلات کند، همه را در فعالیتهای کاذب اقتصادی سرمایه گذاری کرده. یک وقت است که کارآفرینی می کند، کارخانه تاسیس می کند، یکوقت برج سازی می کند، طلا و زمین و ارز می خرد. سرمایه گذاری های احتکاری و اصطلاحاً کاذب انجام می دهد. بر این حساب برخی از بانکها واقعا در خدمت اقتصاد بودند، بعضی ها تا حدودی و بعضی ها هم متاسفانه نه تنها در خدمت اقتصاد واقعی نبودند بلکه مشکل آفرین بودند. فکر کنید یک بانکی که سرمایه اندوه دارد، وارد عرصه زمین شود. آنجا را هیجانی می کند. وارد عرصه پول و ارز شود، آنجا را هیجانی می کند. مثل یک نفر نیست که صد دلار بخرد، یک دفعه که تقاضای صد هزار دلار که بکند، کلا بازار را به هم می ریزد. بر این اساس بانکها را سه گروه می کنیم.

بخشی از جامعه نخبگانی ما این دغدغه را همیشه داشتند که بانکهای ما ربوی هستند. مشکل اینها چیست که چنین فکری را میکنند؟ با سیستم بانکداری آشنا نیستند یا تئوریهایی که شما مبنای این مصاحبه قرار دادهاید، قبول ندارند؟

بنده عمدتا این را بر میگردانم به همکاران شما. در صنعت بانکداری ما عمدتا گزارش پلیسی حاکم است. گزارش پلیسی اصطلاحا به این میگویند که مثلا شما از مسئول راهنمایی رانندگی اتوبان قم تهران بپرسید که امروز ۲۰ فروردین در اتوبان چه خبر بود؟ ایشان میگوید که ما در مجموع ۲۰ تا تصادف داشتیم، از این تصادفات ۲ نفر فوت کردند، ۵ نفر مجروح. این را نمیگوید که از این جا ۲۰ هزارتا ماشین به سلامت رفتند و هیچ مشکلی هم نبود. آنها به مقصد رسیدند، در کنارش ۲۰ تا تصادف هم داشتیم. مستقیم به آن ۲۰ تصادف اشاره میکند.

رسانهها در صنعت بانکداری هیچ وقت نمیروند با افراد حقیقی و حقوقی صحبت کنند که از بانکها تسهیلات گرفتند، کارخانه سازی کردند، خانه سازی کردند، مزارع را آباد کردند، ... . اینها هیچ وقت در گزارشها منعکس نمیشود. عمدتا آن چیزهایی منعکس میشود که به مشکل برخورد کردند، کارشان گره خورده، سود بانکی روی هم انباشته شده، وجه التزام گرفته شده، کار به دادگاه کشیده شده، دیگری کارخانهاش مصادره شده، خانهاش مصادره شده.

به صورت آماری اگر عرض کنم، کل مشکلدارهای ما در نظام بانکی حدود ۱۲ درصد هستند. یعنی ۸۸ درصد کسانی که از سیستم بانکی تسهیلات میگیرند، خودشان کارها را انجام میدهند و به موقع هم قسط میدهند و مشکلی هم پیش نمیآید. ۱۲ درصد کسانی هستند که با تأخیر پرداخت میکنند و مسئله پیدا میکنند. تا میرسد به ۱-۲ درصدی که مشکل حاد پیدا میکنند. بانک مسکن را فرض کنید و یکی از شعباتش را مطالعه کنید، ببینید در طول سال چندین نفر با استفاده از تسهیلات بانک مسکن خانه میخرند و اگر آن تسهیلات نبود، نمیتوانستند خانه بخرند. یا برای ساخت و ساز. و بعد هم به تدریج اقساط بانک را میپردازند و بعد از آنها بپرسید در این خانهای که ساکن هستید آیا حاضرید یک سوم از این خانه را بفروشید و به بانک مسکن بدهید؟ حاضر نیست. چون ارزش خانهاش خیلی بالاتر از آن است. منتهی ۱۰-۱۲ درصدی هستند که مشکل دارند.

از جهت اقتصادی، صنایع و فعالان اقتصادی هم همینطور هستند اما گاهی به علت سوء مدیریت و گاهی به علت دست به دست دادن شرایط اقتصادی و گاهی به علت بالا بودن سودهای بانکی، باعث میشود که برای این گروهها فشار بیاید و مباحث مختلفی مطرح شود. این که فرمودید بحثهای نخبگانی، علل مختلفی دارد: یک علت بر میگردد به این که بعضیها در جامعه نخبگانی فکر میکنند اصلا بانک اسلامی یعنی قرض الحسنه. پس اگر یک بانکی سود داد یا سود گرفت، یعنی ربوی است. بانک اسلامی را فقط قرضالحسنه میدانند. این تلقی نادرستی است.

اسلام قرضالحسنه را قبول دارد و تشویق هم کرده، اما هیچ وقت نمیخواسته اقتصادش را با قرضالحسنه ساماندهی کند. نمیخواسته بازار براساس قرضالحسنه شکل بگیرد. قرضالحسنه را برای پر کردن چالههای زندگی افراد حقیقی است که مشکل و یا حادثهای برایشان پیش میآید تا به همدیگر کمک کنند. اما اینکه من با قرضالحسنهای که از شما بگیرم خانه سازی کنم یا مغازه بخرم یا کارخانه احداث کنم، درست نیست.

قرضالحسنه اصطلاحاً برای نیازهای شخصی و ضروری زندگی است. بازار و اقتصاد اسلام بر اساس عقود انتفاعی که افراد از یکدیگر سود ببرند، شکل میگیرد. لذا در قرآن وقتی خدا میخواهد ربا را تحریم کند، قرضالحسنه را جایگزینش نمیکند. نمیفرماید که احل الله قرض الحسنه و حرّم الربا؛ میفرماید: احلّ الله البیع و حرّم الربا. بیع را که یک قرارداد سودآور انتفاعی است جایگزین قرضالحسنه میکند. پس یک بحث برمیگردد به نوع برداشت نخبگانی که بعضی از اساتید در حوزه میگویند بانک واقعی اسلامی یعنی قرضالحسنه و اگر سود بدهد، دیگر اسلامی نیست.

در حالی که بانک اسلامی یک تجارتخانه اسلامی است. هم سود میگیرد و هم سود میدهد. منتهی در چهارچوب قراردادهای شرعی. بعضی از نخبگان هم براساس یکسری شعارهایی که ابتدای بانکداری اسلامی مطرح شده بود، فکر میکنند بانک اسلامی باید در همه فعالیتها شریک شود. در نتیجه اگر فعال اقتصادی ضرر کرد، بانک هم باید در ضرر او شریک شود. در حالی که از نظر منطق اسلام ما معاملات اسلامی را وقتی طبقهبندی میکنیم، به سه گروه تقسیم میشود. یک گروه مثل قرضالحسنه است که اصلا سود ندارد، یک گروه قراردادهای مبادلهای هستند که سود معین دارند و بانک مسئولیتی هم در قبال آن شخص به عهده نمیگیرد. گروه سوم مشارکتها هستند که سود متغیر دارد و بانک مسئولیت هم برعهده میگیرد.

یکوقت میبینند مثلا یک بانک به کارخانهای مواد اولیه فروخته به صورت اقساط. بعد آن کارخانه که دچار مشکل شده، میگویند بانک هم باید مسئولیت قبول کند. در حالی که قراردادی که بانک بسته است، فروش اقساطی است. اگر قرارداد مشارکت بسته بود، لازمهاش این بود که بانک در سود و زیان هم شریک شود. سود علی الحساب در بحث سپردههاست. در بخش تسهیلات بستگی دارد که بانک آیا به یک مشتری قرض الحسنه داده که اصلا نباید سود بگیرد، یا در چهارچوب قراردادهای مبادلهای و تجاری تسهیلات داده؟ آنجا سود میگیرد و هیچ مسئولیتی هم در قبال فعالیت آن شخص ندارد. مثل کسی که از یک تأجری نسیه مواد اولیه خریده، آیا فروشنده مواد اولیه در کارخانه این شخص مسئولیت دارد؟ خیر. مواد اولیه فروخته، پولش را هم سر وقت میخواهد. اما یکوقت بانک مشارکت میکند. آنجایی که مشارکت میکند سود و زیان هم مربوط به بانک میشود.

مسئله دیگری که بعضی از نخبگان مطرح میکنند، مسئله دیرکرد است.

دیر کرد هم مسئله سوم است که عرض میکنم. پس در این بحث سه نکته مفهومی داریم که خیلی از نخبگان خیال میکنند بانک اسلامی، یعنی قرضالحسنه و اگر غیر از قرضالحسنه باشد، اسلامی نیست. این غلط است و باید به قول معروف در حوزه معاملات اسلامی اطلاعاتی داشته باشند و بد نیست. دوم، بحث مشارکت است و سوم، بحث وجه التزام است. وجه التزام از جهت فقهی محل اختلاف است. برخی از مراجع بزرگوار ما وجه التزام را قبول دارند. از مراجع گذشته تا مراجع کنونی و حتی محتاطترین مرجع معاصر ما مرحوم آیتالله گلپایگانی که ایشان معتقد بودند وجه التزام ربا نیست و اگر در هر قراردادی شرط شود و وجه التزام بگذارند، شخص موظف است که بابت تأخیر وجه را بپردازد.

هم مراجع گذشته و هم مراجع فعلی مثل آیتالله صافی گلپایگانی و مقام معظم رهبری معتقدند وجه التزام موردی ندارد و اگر در قرارداد شرط شود، واجب است که رعایت شود. گروهی از مراجع مثل آیتالله مکارم و آیتالله سیستانی معتقدند که در خود آن عقد نباید شرط شود و باید در یک عقد خارج لازمی شرط شود. فرمایش آیتالله سیستانی این است که قبل از اعطای تسهیلات روی وجه التزام مصالحه کنند.

گروهی از مراجع مثل آیتالله تبریزی و آیتالله وحید میفرمایند در قراردادهای قرضی اشکال دارد اما در غیر قرض اشکالی ندارد. و گروهی از مراجع مثل آیتالله جوادی آملی معتقدند که کلا اشکال دارد. در مسائلی که اختلاف فتوا هست معیار برای بانکها چه میتواند باشد؟ اینجا قانون اساسی تکلیف را روشن کرده و گفته معیار در چنین مواقعی نظر فقهای شورای نگهبان است. فقهای شورای نگهبان هم تا کنون سه مرتبه و در رابطه با وجه التزام نظر دادند و در هر سه مرتبه اعلام کردند که وجه التزام اشکالی ندارد. اگر در قرارداد شرط شود، گیرنده تسهیلات موظف است در سررسیدهای مقرر بدهی را بپردازد و اگر نپرداخت فلان مبلغ وجه التزام بپردازد.

اینجا دقت کنید، بانک به عنوان یک نهاد اجتماعی چه کار باید بکند؟ آیا باید به نظر قانون عمل کند که همان نظر فقهای شورای نگهبان است، یا به نظر مراجع تقلید عمل کند و اگر بخواهد به نظر مرجع تقلید عمل کند، به نظر کدام مرجع تقلید عمل کند؟ اینجا بانک به عنوان یک نهاد اجتماعی وظیفه دارد که طبق قانون عمل کند.

من خدمت یکی از مراجع تقلید رسیده بودم و به شوخی عرض کردم شما نباید بانکها را خطاب و مورد اعتراض قرار بدهید. او که طبق قانون رفتار میکند. شما باید نمایندگان مجلس را مخاطب قرار بدهید، که چرا چنین قانونی وضع کردید؟ و در درجه بعدی فقهای شورای نگهبان را مخاطب قرار بدهید که چرا وقتی چنین قانونی وضع کردند، شما چرا تأیید کردید؟ ولی وقتی یک قانونی به نام وجه التزام مهر تایید فقهای شورای نگهبان را خورده، اگر من شخصا هم با آن مخالف باشم تا زمانی که قانون است نمیتوانم مخالفت کنم.

نمیتوانم به بانک بگویم که شما چرا طبق قانون رفتار میکنید. اینجا لازمهاش این است که از نمایندگان مجلس و از فقهای شورای نگبهان بخواهیم که در انتخاب راهکاری که مشتری متخلف را بخواهد پایبند کند تا به موقع بدهیاش را پرداخت کند، از راهکارهایی استفاده کند که مورد وفاق همه مراجع باشد.

خدمت یکی از مراجع رسیدم و گفتم شما به وجه التزام اعتراض دارید، آیا منظورتان این است که هر کس از بانک تسهیلات بگیرد، هر وقت دلش خواست پس بدهد و بانک نباید وجه التزام بگیرد؟ گفت: نه، از ابزارهای دیگر استفاده کند. اینجا هم مسئولیت حوزویان است که باید تلاش کنند با استفاده از آموزههای اسلام راهکارهای منطقی و صحیح را پیدا کنند و به عنوان عامل بازدارنده در قانون بگنجانند.

بنابراین، وجه التزام راهکاری است برای بازدارندگی از تخلف، و الآن هم حالت قانونی دارد. فقهای شورای نگهبان تأیید شرعی کردند و بانکها هم طبق قانون رفتار میکنند. ما حوزویها اگر اعتراضی داریم، باید راهکار بهتری ارائه بدهیم اما نمیشود به بانک حمله کرد که شما چرا قانون را اجرا میکنید!

نخبگان ما از سه جهت بحث مفهومی دارند که یکی قرضالحسنه، دیگری مشارکت و سوم هم وجه التزام. اما فقط اینها نیست. بخشی از نخبگان ما هم اطلاعات دقیقی از آنچه در بانکها میگذرد، ندارند. چون تخصصشان حوزههای دیگری است و ریز وارد معاملات نمیشوند. اطلاعات صحیح و کاملی ندارند.

به عنوان مثال عرض کنم خیلی از علمای ما بالای منبر میفرمایند که چرا نرخهای سود در کشورهای دیگر پایین است، در ایران بالاست؟ در حالی که بانک واسطه است. باید نرخ سپردهها کاهش پیدا کند تا بانک بتواند نرخ تسهیلات را کاهش بدهد. وقتی یک بانک با نرخ ۱۵ درصد به شکل قانونی و رسمی، سپرده جذب میکند و هزینههای عملیاتی را پرداخت میکند، با چه نرخی میتواند تسهیلات بدهد؟ آیا میتواند مثل فلان کشور با دو یا سه درصد تسهیلات بدهد؟ اگر ۳ درصد از گیرنده تسهیلات بگیرد، بقیه را از کجا بیاورد تا به سپردهگذار بدهد؟

باید سپردهها را پایین بیاوریم. ممکن است قبول کنیم و سپردهها را پایین بیاوریم اما یک مقدار که فشار بدهیم، همین جریان بهمن و اسفند ۹۶ اتفاق خواهد افتاد و شاهد بودید که هنوز هم بازتاب آن ادامه دارد. به محضی که سپردهگذار احساس میکند بازدهی بانک نسبت به شرایط اقتصاد کشور پایینتر است و نرخ سود سپرده از تورم ۲۰ درصد کمتر است، سریع سپرده را از بانک خارج میکند و به سمت بازار ارز و طلا و زمین میرود و یک دفعه اقتصاد را به هم میریزد.

البته من این را قبول ندارم ولی بانک مرکزی ناچار شد که به بانکها اجازه بدهد در فاصله دو هفتهای در اسفند، نرخهای سود را تا ۲۰ درصد هم افزایش بدهد تا سپردهها خارج نشود. بنابراین، گاهی که این مسئله مطرح میشود، از اینجا ناشی است که اطلاعات دقیقی از صنعت بانکداری نیست. بنده موافق پایین آمدن نرخهای سود هستم، منتهی دستوری نمیشود. به محضی که دستوری شود، سپردهها از نظام بانکی خارج میشود و صنعتگر و کشاورز و فعال اقتصادی دسترسی به تسهیلات بانکی ندارند و این پولها در فعالیتهای کاذب به کار گرفته میشود.

گفتوگو: محمدجواد حسین زاده

نظر شما